I. CONCEPTO

Recibe el nombre de prima de emisión de acciones, la diferencia entre el valor de emisión y el valor nominal de dichas acciones. Esta circunstancia se produce cuando el valor de emisión es más alto que el valor nominal, en las denominadas emisiones sobre la par.

PEA de 1 acción = VE - VN.

PEA = Prima de emisión de acciones.

VE = Valor de emisión de 1 acción.

VN = Valor nominal de 1 acción.

Por su parte, en el Plan General de Contabilidad la definición contable de la cuenta (110) "Prima de emisión o asunción" hace referencia a este tipo de aportaciones, que serán realizadas por accionistas o por socios en general, según el tipo de forma social en que nos encontremos. Concretamente se trata de la "Aportación realizada por los accionistas o socios en el caso de emisión y colocación de acciones o participaciones a un precio superior a su valor nominal. En particular, incluye las diferencias que pudieran surgir entre los valores de escritura y los valores por los que deben registrarse los bienes recibidos en concepto de aportación no dineraria, de acuerdo con lo dispuesto en las normas de registro y valoración".

Como resulta lógico:

(110) Prima de emisión o asunción = PEA de 1 acción x número de acciones emitidas.

1. Ubicación en el balance

La cuenta 110 mencionada forma parte de los fondos propios, que se encuadran en el patrimonio neto del balance de situación financiero-patrimonial de una empresa.

2. Clasificación contable de la prima de emisión

Se trata de una reserva por operaciones de capital, si atendemos a una clasificación de las reservas por su origen. Pueden surgir desde el proceso de fundación de una sociedad, buscando una mayor financiación, hasta las operaciones de ampliación de capital, donde cumple una clara función que se expone a continuación.

II. FUNCIÓN QUE CUMPLE LA PRIMA DE EMISIÓN DE ACCIONES EN LA LEY DE SOCIEDADES DE CAPITAL

Se considera que el Texto Refundido de la Ley de Sociedades de Capital contempla la existencia de la prima de emisión como una protección al antiguo accionista en los casos en que exista una operación de ampliación de capital y no haya derecho preferente de suscripción, donde tendría su origen en las reservas ya constituidas. Al no existir derecho preferente de suscripción, en determinadas operaciones de ampliación de capital, no se puede compensar el efecto dilución o pérdida de valor, o aguamiento en el capital social, a través de este derecho. Esto conduce a que el valor al que tienen que emitirse las acciones tiene que ser más elevado que el valor nominal, para que no se perjudique a los antiguos accionistas y no se produzca ese efecto dilución. Por este motivo y siguiendo el articulo 298 del Texto Refundido de la Ley de Sociedades de Capital, el importe establecido de prima de emisión "deberá satisfacerse íntegramente en el momento de la suscripción de las nuevas acciones".

Por el contrario, si se ofrece una ampliación de capital a la par, pidiéndose el valor nominal, para sociedades cuyas acciones cotizan en el mercado por encima de dicho valor nominal (sobre la par), la justificación se encuentra al tener el accionista derecho preferente de suscripción de nuevas acciones, con los que puede adquirir la acción o vender su derecho de suscripción. Esta política no propicia la autofinanciación y no resulta beneficiosa para la unidad económica desde un punto de vista financiero, pues si el mercado (la Bolsa) actúa con normalidad no se puede considerar al derecho de suscripción preferente como un auténtico beneficio.

Por este motivo lo más aconsejable es realizar estas operaciones de ampliación de capital, aún existiendo derecho preferente de suscripción, con prima de emisión de acciones, para mantener la adecuada proporcionalidad entre el capital y las reservas y evitar en lo posible el efecto de dilución o pérdida de valor en las acciones. No obstante la inexistencia de prima de emisión, cuando sí exista derecho de suscripción preferente, sí está permitido legalmente.

En definitiva, cuando hay derecho preferente de suscripción la sociedad es libre de emitir con prima o no hacerlo, mientras que cuando no existe este derecho preferente necesariamente se ha de emitir con prima de emisión, y no con cualquier prima, sino con el importe suficiente para suplir la función del derecho, siguiendo lo estipulado por la legislación, según el tipo de sociedad.

III. EJEMPLOS DE AMPLIACIONES DE CAPITAL

Se desarrollan a continuación unos sencillos ejemplos para clarificar la función que cumple la prima de emisión y su estrecha relación con el derecho preferente de suscripción.

Se plantea el caso de una sociedad anónima no cotizada con un capital social formado por 100.000 acciones de valor nominal de 1 euro, y donde existen reservas constituidas por importe de 300.000 euros. Todo el patrimonio está materializado en activos reales, por lo que el valor teórico según balance de una acción es igual a 4 euros, resultante de dividir el patrimonio neto (400.000 euros) entre el número de acciones.

A partir de esta situación de partida, con los datos expuestos, se suponen diferentes operaciones de ampliación de capital para entender sus consecuencias: en primer lugar una ampliación de capital sin derecho preferente y a continuación una ampliación de capital con dicho derecho, que puede ejercitarse por parte de accionistas antiguos acudiendo a la ampliación o procediendo a su venta, analizándose asimismo la posible postura a seguir por parte de un nuevo accionista.

1. Ampliación de capital sin derecho preferente de suscripción

Se supone un caso de interés social, para recibir un determinado activo no corriente a cambio de acciones que corresponden a la ampliación de capital. Estos títulos se ofrecen a nuevos accionistas, y deben emitirse a un valor que no perjudique a los antiguos, que renuncian en junta general a su derecho preferente de suscripción que queda excluido.

Al tratarse de una sociedad no cotizada se podrá acordar la emisión de acciones nuevas a un valor que se corresponda con el valor razonable que resulte del informe de los auditores de cuentas. En este caso 4 euros, tomando como valor razonable el valor neto patrimonial, en base a los valores anteriores, por tratarse de una sociedad que no cotiza.

Si cotizase la junta podrá acordar la emisión de acciones nuevas a cualquier precio, siempre que su valor sea superior al valor neto patrimonial, en base a los valores determinados en el informe de auditoría que es necesario.

Si el valor del bien fuese de 200.000 euros, y la ampliación de capital fuese en la proporción 1 x 2 (una acción nueva por cada dos acciones antiguas) se emitirían 50.000 acciones nuevas de valor nominal 1 euro, con un valor de emisión de 4 euros y una prima de emisión por cada acción de 3 euros.

La nueva situación patrimonial sería:

Capital social: 100.000 euros + 50.000 euros = 150.000 euros.

Reservas: 300.000 euros + 150.000 euros = 450.000 euros.

Patrimonio neto = Capital social + Reservas = 600.000 euros.

Valor teórico (1 acción) según balance = 600.000/150.000 acciones = 4 euros.

Como se observa no existe efecto de dilución o pérdida de valor, pues el valor teórico de la acción se mantiene en 4 euros.

Por consiguiente, y a pesar de no existir derecho preferente de suscripción, no existe perjuicio ni para el accionista antiguo ni para el accionista nuevo, pues la prima de emisión cumple la función de mantener el porcentaje de recursos autogenerados (reservas) por acción.

Evidentemente todo pasa por la adecuada valoración del activo no corriente en 200.000 euros. En este sentido, la base legal se encuentra establecida en el artículo 67, referido a aportaciones no dinerarias: informe del experto, del Texto Refundido de la Ley de Sociedades de Capital.

Esta materia fue objeto de una importante reforma por parte de la disposición final primera de la Ley 3/2009, de 3 de abril, sobre modificaciones estructurales de las sociedades mercantiles modificando el entonces vigente Texto Refundido de la Ley de Sociedades Anónimas, aprobado por Real Decreto Legislativo 1564/1989, de 22 de diciembre . En la actualidad tiene acomodo en el Texto Refundido de la Ley de Sociedades de Capital (TRLSC); por ejemplo se incluyen los artículos 69 "Excepciones a la exigencia del informe" y 71 "Publicidad de los informes".

Se completan las referencias legales con las contenidas en el Reglamento del Registro Mercantil (RRM), por ejemplo, la regulación del nombramiento de expertos independientes se encuentra en los artículos 338 y siguientes del RRM.

En el artículo 67 del TRLSC se establece que se expresarán los criterios utilizados en la valoración de la aportación no dineraria, en el informe a elaborar por parte de expertos independientes designados por el registrador mercantil, "y si se corresponde con el valor nominal y, en su caso, con la prima de emisión de las acciones que se emitan como contrapartida".

2. Ampliación de capital con derecho preferente de suscripción

Se supone ahora la existencia de una la ampliación de capital a la par, para recibir nuevas aportaciones dinerarias, donde existe derecho preferente de suscripción. La proporción de la ampliación es 1 x 2 (una acción nueva por cada dos acciones antiguas), donde se emitirían 50.000 acciones nuevas de valor nominal 1 euro, con un valor de emisión igualmente de un euro, y donde no existe por lo tanto prima de emisión de acciones.

La nueva situación patrimonial sería:

Capital social: 100.000 euros + 50.000 euros = 150.000 euros.

Reservas: 300.000 euros + 0 euros = 300.000 euros.

Patrimonio neto = Capital social + Reservas = 450.000 euros.

Valor teórico (1 acción) según balance = 450.000/150.000 acciones = 3 euros.

a) Análisis de la situación para el accionista antiguo

A pesar de no existir prima de emisión de acciones, no resulta perjudicado, pues como se deduce el valor que han perdido sus acciones antiguas lo ha ganado la acción nueva:

En la situación de partida tiene 2 acciones antiguas:

2 acciones x 4 euros = 8 euros.

Si ejerce el derecho preferente de suscripción, acude a la ampliación y suscribe una acción nueva con los dos derechos segregados, además de desembolsar el valor de emisión, que es de 1 euro, tiene:

3 acciones x 3 euros = 9 euros; si se resta el nuevo pago tiene 8 euros.

Cada una de las acciones antiguas pierde 1 euro, de efecto dilución.

Los 2 euros perdidos se corresponden con la ganancia de la acción nueva, por la que ha desembolsado 1 euro, a pesar de que su valor teórico pasa a ser de 3 euros.

Si el accionista antiguo no ejerce el derecho acudiendo a la ampliación, sino que procede a su venta, para no salir perjudicado debe vender cada derecho por 1 euro, que se corresponde a su vez con la pérdida en cada acción consecuencia de la ampliación de capital realizada sin prima de emisión.

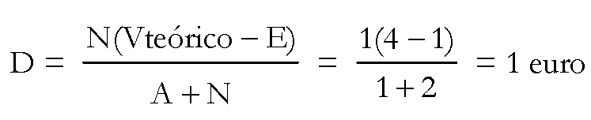

El cálculo, en función del valor teórico según balance de las acciones es el siguiente:

Si en la operación de venta se realiza por encima del valor teórico calculado existen beneficios, y si se hace por debajo pérdidas.

b) Análisis de la situación para el accionista nuevo

En la situación de partida no tiene acciones antiguas.

Si acude a la ampliación no se va a ver perjudicado, pues si suscribe una acción nueva necesita comprar en el mercado dos derechos, cuyo valor teórico calculado función del valor teórico según balance de las acciones es de 1 euro, y además desembolsará el valor de emisión, que es de 1 euro:

1 derecho comprado por 1 euro.

1 derecho comprado por 1 euro.

1 acción nueva se emite a la par, a 1 euro.

1 acción nueva x 3 euros = 3 euros, que es el valor teórico de las acciones después de la ampliación.

Si en la operación de adquisición de derechos se compra por encima o por debajo del valor teórico calculado existirían plusvalías o minusvalías latentes sobre ese valor teórico según balance de la acción.