Concepto

Se denomina crowdlending (en castellano, préstamos colectivos o participativos o financiación ajena participativa) a la financiación a empresas, proyectos o a personas por parte de numerosos inversores, en lugar de por un único o un número limitado de inversores, que invierten su capital privado o ahorros a cambio de un rédito (tipo de interés).

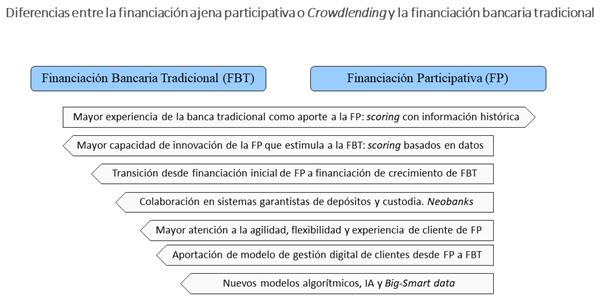

Por tanto, frente al préstamo bancario tradicional concentrado en un único acreedor, el crowdlending supone la financiación por parte de muchos acreedores que pueden acceder al proyecto o empresa desde cualquier lugar del mundo a través de plataformas que ofrecen la información sobre el proyecto y que intermedian entre los solicitantes de fondos (generalmente llamados promotores) y los aportantes (acreedores o inversores).

Las transacciones se llevan a cabo a través de esas plataformas que realizan las transacciones, aportan información sobre las empresas a los inversores, así como los sistemas de pago y comprobación de la veracidad de los datos.

La financiación a empresas mediante este esquema (denominada en inglés peer-to business lending o p2b lending) requiere una demostración, por parte de la misma, de su calidad crediticia y su nivel de morosidad. Los tipos de interés que recibirán los inversores dependerán de la calificación de la empresa así como la demanda de préstamo por parte de los mismos. En el caso de financiación a particulares (denominados peer-to peer lending o p2p lending), el único requisito existente en los préstamos entre particulares es el aval con una vivienda libre de cargas hipotecarias.

El crowdlending es una tipología de crowdfunding, por lo que no debe confundirse con él, dado que se trata de un concepto más amplio que cubre otros tipos de financiación en los que la contrapartida no es el tipo de interés (ver, a tal efecto, la voz crowdfunding para una explicación más detallada).

Motivaciones y justificación

El auge del crowdlending como herramienta de financiación se ha apoyado en la irrupción simultánea de varios fenómenos entre los que se encuentran: el rápido desarrollo de Internet y del ecosistema de tecnologías asociadas; la popularidad de las redes sociales y otras comunidades en Internet; la creciente sofisticación de los inversores, que cada vez más se sienten facultados para gestionar sus propias inversiones conforme a unos objetivos claros y determinados, o la demanda por parte de los inversores de alternativas más económicas, éticas y transparentes a los productos y servicios financieros tradicionales.

En consecuencia, el crowdlending se configura como una alternativa a las fórmulas de financiación convencionales, se incluye dentro del llamado ecosistema Fintech y es quizá uno de los fenómenos más característicos de la financiación de las nuevas empresas o proyectos de emprendimiento (start-ups) dentro de la llamada economía digital.

La aparición de esta modalidad de financiación participativa coincidió en el tiempo con dos circunstancias que aceleraron su crecimiento:

- — Por un lado, la crisis financiera y la restricción del crédito durante la crisis económica de 2008-2014, aportando una ventana de oportunidad a la restricción severa del crédito de ese período que en parte se ha mantenido los años siguientes.

- — Por otro lado, el extraordinario desarrollo tecnológico, el auge de la economía colaborativa y una nueva forma de actuar por parte de los inversores tratando de buscar alternativas a la inversión tradicional a través de bancos e instituciones de inversión clásicas.

Se puede entender también como una apuesta por la formación de un mercado con libre formación de precios, transparencia y eficiencia, donde no existen intermediarios tradicionales (dado que las plataformas son otra modalidad de intermediarios), ni tampoco la necesidad, por parte del inversor, de asociar otros productos financieros para poder obtener esa rentabilidad.

Adicionalmente, el inversor se beneficia en el sentido de que puede elegir entre distintas combinaciones de rentabilidad y riesgo. En este sentido, los riesgos asociados a la inversión son varios: impago o quiebra de la empresa, cambios en tipo de interés o en las perspectivas económicas de la empresa o de la economía en general.